ニュース その他分野 作成日:2012年2月15日_記事番号:T00035417

KPMG 分かる台湾会計日本人駐在員の方々が帰国される際、ほとんどの場合その一暦年の間で日本と台湾の両方で給与を受け取ることになると思います。今回は、帰任年度の個人所得税に係る留意点について解説します。

【今回のポイント】

・帰任後に台湾で確定申告し、かつ、台湾の所得税が雇用主負担となっている場合、日本で当該負担額が本人の個人所得に加算され、さらに台湾でも課税されるおそれがあります。

・これを避けるため、日本へ帰任する前に台湾で確定申告を行う必要があります。また、日本支給の給与額の証明方法を、事前に台湾の所轄国税当局に確認する必要があります。

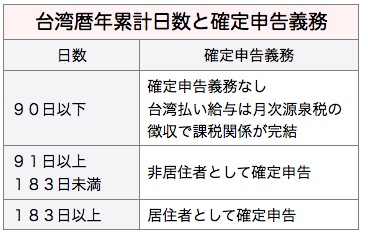

通常、台湾では翌年5月に個人所得税の確定申告を行い、税金を納付します。

帰任した翌年以降に、通常通り台湾の国税当局に確定申告書を提出・納付し、台湾の個人所得税を雇用主が負担したときは、個人所得税の雇用主負担額が、日本での本人の帰任翌年度の個人所得に加算されて課税されるおそれがあります。また、台湾での企業負担の個人所得税の支払いは、通常台湾での非居住者への給与となるため、源泉の対象となり、その分別途税金の支払いの必要が生じます。

これを避けるため、帰任前に台湾の国税当局に確定申告書を提出し納付する必要があります。その際、帰任時に利用する便の航空券のコピーを申告書に添付して、帰任日より前に申告および納付を行うことが可能です。

また、日本払いの給与がある場合、台湾の国税当局に証明する必要があります。この日本支給給与額を証明する「帰任暦年1月1日から帰任日までの日本支給給与手当の額」の確認書は、一般的に日本の所轄税務署は、帰任後でないと発行してくれません。そこで、帰任日より前に申告および納付を行う場合には、以下の対応が可能かどうか、その都度台湾の所轄国税当局に確認することが必要です。

確認事項

・本社の給与計算によって正確に計算できる場合、本社の計算額を基に台湾の個人所得税を計算し、申告および納付ができるかどうか。

・帰任後に日本の所轄税務署から「帰任暦年1月1日から帰任日までの日本支給給与手当の額」を入手して、台湾の所轄国税当局へ補充提出することができるかどうか。

今回取り上げました内容につきまして、本稿をご参考いただき、詳細につきましては顧問会計事務所にもお問い合わせの上、業務にお役立ていただけますと幸いです。

本稿に関するお問い合わせは、以下までお願いいたします。

KPMG安侯建業聯合会計師事務所 日本業務組

Mail : yoshikazumatsumoto1@kpmg.com.tw

TEL : 886−2−8101−6666

水谷 和徳(内線 06194)

松本 芳和(内線 12645)

佐久間 基(内線 12446)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722