ニュース その他分野 作成日:2015年9月16日_記事番号:T00059322

KPMG 分かる台湾会計長年にわたり協議されてきた台湾と中国間の「両岸租税協定」が2015年8月25日、締結されました。双方の法制定手順の完了後の翌年(現実的には17年)1月1日以降の所得などに適用予定です。台湾に進出している日系企業の中には、台湾子会社を通じて中国子会社と取引をしている会社も多いと思います。今回は両岸租税協定を解説いたします。

1.背景

経済取引がグローバル化する中、国をまたぐ取引に対し関係2国間それぞれが各国の租税規定により課税することにより二重課税が生じてしまいます。二重課税を排除するための方法の一つとして、多数の国家間で包括的租税協定が結ばれていました。しかしながら、難しい中台関係の中でも中台間の経済取引は増大する一方、中台関係には包括的な租税協定はなく、長らくその締結が望まれていました。

他方、米国を中心としたグローバル企業の各国の租税規定の違いを利用した国際的二重非課税を排除する協議が経済協力開発機構(OECD)の加盟国間でなされています(税源浸食と利益移転、BEPS)。国税当局間の情報交換という意味でも租税協定が必要とされていました。

2.影響

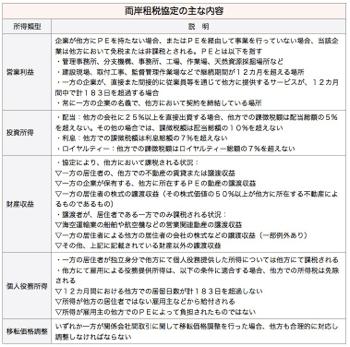

配当、利息およびロイヤルティーに対する源泉税率が低くなり、また特定条件に適合する場合、財産取引による所得はいずれか一方において免税措置を受けることが可能となります。

恒久的施設(PE)の認定条件も明確に定められ、PEに当てはまらない場合、例えば台湾法人の中国法人へ役務提供報酬について、中国において免税となります。

中台の居住者身分を有する個人(例:戸籍が台湾にある個人が中国にて連続満5年就業し、かつ当地の居住者となった場合)または企業の、双方における全所得課税を回避するため、原則いずれか一方の居住者として区分され、その課税権の帰属が確定されます。

台湾法人が海外持ち株会社、例えばBVI(イギリス領バージン諸島)法人を利用して中国に投資し、その実態を管理する場所が台湾にあると認定される海外持ち株会社に対しても、「両岸租税協定」が適用される可能性があり、投資ストラクチャーへの影響が考えられます。

移転価格においては、中国当局による増額調整に対して台湾税務当局に相互協議による解決を求め、双方の税務主務機関の協議により二重課税を回避することができます。また、移転価格の妥当性について、取引の実行に先立って中台の税務当局に事前に確認を求める事前確認制度を利用することによる移転価格リスクの回避が可能になります。

いずれにしても、両岸租税協定により中台間の投資は租税の観点からより活発になると考えられます。今後、日本と台湾間の包括的租税協定の早期の締結が期待されます。

本件に係るより詳細な情報につきましては、顧問会計事務所などにお問い合せの上、業務にお役立ていただけますと幸いです。本稿に関するお問い合わせは、以下までお願いいたします。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail:kojitomono@kpmg.com.tw

TEL:886-2-8101-6666

友野浩司(内線06195)

奥野雄助(内線14735)

石井顕一(内線15359)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722