ニュース その他分野 作成日:2015年12月16日_記事番号:T00060977

KPMG 分かる台湾会計2015年11月26日に締結されました日台租税協定について、その概略を締結日翌日の11月27日付のY’s Newsにてご紹介いたしました。今回は、その中で一番身近かだと思われる、日本法人から台湾への短期出張者への個人所得税の取り扱いについて、その詳細をご紹介いたします。

1.台湾所得税法に基づく現行の課税状況

台湾での居住者の判断は日本と異なり、暦年での台湾滞在日数が183日以上の場合に居住者とされます。そのため、日台双方で居住者とされることによる二重課税の可能性があります。また、暦年での台湾滞在日数182日以下の台湾非居住者に対しても、台湾滞在日数が91日以上の場合は、日本法人から支払われる給与の台湾滞在日数按分額について、台湾で所得課税がなされるための二重課税の可能性もあります。二重課税に対して日本における外国税額控除の制度がありますが、実務上控除し切れているケースは多くありません。ここで、台湾での居住区分別の給与所得に対する課税の状況を整理すると表1の通りです。

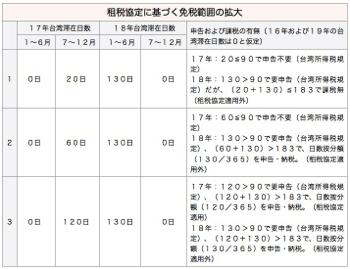

2.租税協定に基づく免税範囲の拡大

租税協定の締結により台湾非居住者の免税範囲が拡大されました。以下の3つの条件のいずれにも適合する場合、台湾での所得課税はなされません。

ここでの注意点は、台湾滞在日数が従来の台湾の所得税法の規定による暦年における判断ではなく、租税協定では「暦年における開始または終了するいずれの12カ月の期間」によって判断される点です。日本払い給与しかない台湾出張者について、簡単な事例で説明すると次の通りです。

3.租税協定に基づく個人所得税の免税適用のまとめ

日本から台湾出張者の台湾所得税課税に関しては、まず暦年での台湾滞在日数を計算し、台湾所得税規定に基づき課税がなされるかを確認します。各暦年で90日を超えていなければ申告不要となります。90日を超えているケースにおいては、出張日を含む前後の12カ月間の台湾滞在日数を計算し、いずれの12カ月間においても滞在日数が183日を超えていないかを確認し、租税協定による優遇措置が受けられるかを確認します。台湾での個人所得税の申告は、暦年の所得を翌5月に申告しますので、台湾滞在のタイミングによっては、台湾で個人所得税を申告・納税後に、租税協定の免税規定を適用するために還付申告をするという実務も考えられます。

上記の通り、実際の申告・納税の判断は少し複雑になると思いますので、租税協定を適用した免税適用を受けるには慎重に入出国の記録を確認する必要があると思われます。

本稿に関するお問い合わせは、以下までお願いいたします。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail:kojitomono@kpmg.com.tw

TEL:886-2-8101-6666

友野浩司(内線06195)

奥野雄助(内線14735)

石井顕一(内線15359)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722