ニュース その他分野 作成日:2019年2月20日_記事番号:T00082073

KPMG 分かる台湾会計台湾の証券取引所得税、いわゆる株式のキャピタルゲインに対する課税制度について解説します。

1.証券取引所得税の変遷

台湾では、証券取引所得税は廃止と復活の動きを繰り返しています。ここ30年をみてみると、1990年以降停止されていた課税が2012年に再開されるとして法令が公布されたものの、翌13年にはその内容が改正され、直近では15年11月の所得税法の改正により、16年1月1日より徴収が停止され、現在に至っています。このような変遷は、課税の公平性を保ちながら税収確保を目指す財政理論と、株式取引の活発化による経済理論との葛藤の結果と考えられます。

2.現状の証券取引所得税制度

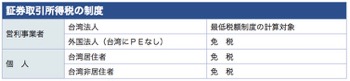

上記の通り、現在台湾においては証券取引所得税の徴収が停止されています。営利事業者、個人別に現状の課税状況をまとめると、表の通りになります。

台湾法人は、証券取引所得は免税所得とされているものの、租税の公平と税収確保を目的として06年に導入された最低税額制度の計算対象とされ、その他の計算対象と合わせて控除額(50万台湾元=約180万円)を超える証券取引所得について12%で計算した「基本税額」が「一般所得税額」を上回る場合には、「基本税額」で納税する必要があります。(ただし、保有期間満3年以上の株式の売却においては、証券取引所得の半額のみ算入されます。)

3.留意点

上記の通り、証券取引所得は免税となっているものの、いくつかの注意点があります。

①当該取り扱いは、株券の発行がある場合にのみ適用されます。株券の発行がない法人の株式を売却した場合の譲渡益については、証券取引所得ではなく「財産取引所得」として課税されます。なお、現状で株券不発行としている場合には、売却前に株券を発行することにより、証券取引所得とすることが可能です。

②証券取引については別途、証券取引税が売買価格の0.3%で課されます。

③証券取引損失については、所得から控除することができません。

④台湾居住者の外国証券取引による所得については最低税額制度の対象になります。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail: kojitomono@kpmg.com.tw

TEL: 886-2-8101-6666

友野浩司(内線06195)

横塚正樹(内線16991)

須磨亮介(内線17640)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722