ニュース その他分野 作成日:2019年3月6日_記事番号:T00082305

KPMG 分かる台湾会計日本からの長期出張者などの台湾での個人所得税について、一定の要件を満たしていれば日台租税協定に基づく免税申請が可能になります。今回は、個人所得税への日台租税協定の適用について解説いたします。

1.台湾での日本払い給与に対する納税義務

長期出張者等の台湾滞在が暦年で91日以上となった場合、台湾法人からの給与がなく日本法人からの給与だけであっても、その日本法人からの給与に関して台湾滞在日数に対応する部分が台湾源泉所得と見なされ、台湾における税務申告および納税義務が生じます。申告納税は、翌年5月末までに行う必要があります。

2.日台租税協定による免税申請

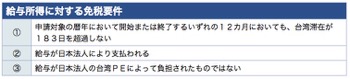

日台租税協定が適用される2017年度以降の給与所得については、表の3要件を満たした場合には免税申請が可能になります。

この要件のうち、①の日数の数え方については、個人所得税の申告義務の判定と異なり、暦年での判定ではないため注意が必要です。例えば17年度を例にしますと、17年中に終了する一番早い12カ月である16年1月2日~17年1月1日、17年中に開始する一番遅い12カ月である17年12月31日~18年12月30日、およびその間のどの12カ月においても台湾滞在が183日を超過しない必要があります。

当該免税要件の充足有無の判定が可能になるのは対象年度からほぼ1年後のため、対象年度の個人所得税は納付済みのケースが多いと思います。納付済みの個人所得税については、免税申請が許可された後で、還付申請をすることになります。

3.まとめ

日本からの長期出張者等で17年度の台湾個人所得税の申告納税をされた方については、現時点で免税要件の充足有無の判定が可能ですので、ご確認されることをお勧めします。また、日本から台湾への出張計画については、台湾所得税法における申告義務が生じる暦年91日や居住者としての課税となる183日のみでなく、日台租税協定の適用要件も考慮し決定されることをお勧めします。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail: kojitomono@kpmg.com.tw

TEL: 886-2-8101-6666

友野浩司(内線06195)

横塚正樹(内線16991)

須磨亮介(内線17640)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722