ニュース その他分野 作成日:2019年11月20日_記事番号:T00086973

KPMG 分かる台湾会計当欄169回では、営利事業所得税(法人税)の対象外となる台湾法人発行株式(有価証券化された株式)の売却利益について、法人の最低税額制度の対象になる旨を説明いたしました。今回は、個人の最低税額制度について説明いたします。

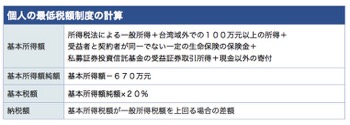

1.個人の最低税額制度

個人についても法人同様に最低税額制度があり、台湾域外での100万台湾元以上の所得があり、さらに基本所得額が670万元を超える場合には申告が必要です。個人の基本所得額は、所得税法により計算した一般所得(通常の個人総合所得)に、台湾域外での100万元以上の所得、受益者と契約者が同一でない一定の生命保険から受領する保険金、私募証券投資信託基金の受益証券取引所得、および一般所得税の申告時に控除した現金以外の寄付金額を加算して算定します。そして、この基本所得額から670万元の控除額を減算した基本所得純額に20%を乗じた基本所得税額が、一般所得税額を上回る場合に差額を追加納税する必要があります。

なお、当欄169回で説明した台湾法人発行株式(有価証券化された株式)の売却利益について、法人では基本所得額の計算に算入されますが、個人は基本所得額にも参入されません。そのため、個人の場合は、台湾法人の株式売買で発生する税金は、売買価格の0.3%で計算される売り主負担の証券取引税のみになります。

2.北区国税局の指摘事例

納税義務者であるAは、××年度個人所得税確定申告において、基本税額の計算・申告を行っていませんでした。税務調査により、Aは当該年度に台湾域外における財産取引があり、その取引により1,200万元の所得が生じたことが発見されました。国税局は、当該台湾域外所得について基本税額の申告漏れを指摘し、税金追徴の他、罰金を科しました。

3.まとめ

外国人であっても、台湾居住者については最低税額制度の対象になります。特に、台湾赴任中に日本親会社から退職金を受け取る場合や、台湾外での多額の財産取引所得が生じる場合には台湾域外所得になりますのでご留意ください。また、当欄169回で説明した台湾法人発行の株式の売却利益は、個人の最低税額制度の対象外ですが、海外法人発行の株式の売却利益は、台湾域外所得として基本所得額への加算対象になりますので、併せてご留意ください。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail: kojitomono@kpmg.com.tw

TEL: 886-2-8101-6666

友野浩司(内線06195)

横塚正樹(内線16991)

須磨亮介(内線17640)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722