ニュース その他分野 作成日:2019年12月18日_記事番号:T00087475

KPMG 分かる台湾会計金融機関でない一般事業会社間の利息の授受について、その状況により税務上の取り扱いが異なります。今回は、一般事業会社の利息の授受に関する税務上の取り扱いについて説明いたします。

1.利息に係る営業税の取り扱い

一般事業会社が他の一般事業会社に販売業務に関連しない貸付などを行い、その対価として授受する利息については、営業税の課税範囲に属しません。そのため、一般事業会社間において金銭貸借契約を締結して授受した利息に関して、利息受領者は統一発票の発行および営業税の申告納付は必要ありません。

一方で、一般事業会社間であっても、販売業務に関連して生じた利息については、販売額の一部と見なされ営業税の課税範囲に属します。例えば、物品販売やサービス提供により生じた対価の支払遅延を原因として授受される利息相当額については、販売取引の対価の一部として統一発票の発行および営業税の申告納付が必要になります。

2.利息支払者の源泉徴収義務

利息支払時には、原則として利息支払者に源泉徴収義務が生じ、税法規定に基づき10%から20%の所得税を源泉徴収し申告納付する必要があります。そのため、一般事業会社間において金銭貸借契約を締結し授受した利息に関しては、利息支払者は税法規定に基づき源泉徴収が必要になります。

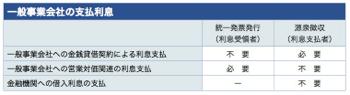

なおこの規定は、営業行為で生じた対価に関連する支払利息や遅延利息については対象ではありません。また、利息の支払先が金融機関の場合にも、源泉徴収義務はありません。支払利息に関する営業税と源泉徴収の関係をまとめると表の通りです。

3.まとめ

一般事業会社が利息を支払う場合、利息発生要因および支払対象によって、営業税および源泉徴収について異なる取り扱いが必要となりますのでご留意ください。

本稿に関するお問い合わせは、以下までお願いいたします。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail: kojitomono@kpmg.com.tw

TEL: 886-2-8101-6666

友野浩司(内線06195)

横塚正樹(内線16991)

須磨亮介(内線17640)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722