ニュース その他分野 作成日:2021年1月20日_記事番号:T00094302

KPMG 分かる台湾会計企業の投資を促進し、台湾内の投資環境を向上させるための租税優遇措置として、実質投資に関する未処分利益課税の免除の規定があります。

今回は実質投資を行った場合の未処分利益課税の免除規定と適用時の注意点について説明いたします。

1.未処分利益課税の免除と用途変更の禁止

年度決算の税引後利益のうち利益処分で配当せず社内に留保した額に対しては、未処分利益課税として追加で5%の営利事業所得税(法人税)が課されるのが原則です。

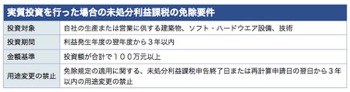

しかし、2018年度に関する未処分利益課税申告から、利益発生の翌年度から3年以内に当該利益により自社の生産または営業に供する建築物、ソフト・ハードウエア設備、技術を建設または購買した場合、かつ、投資額が合計で100万台湾元(約370万円)以上になる場合には、当該投資額を未処分利益課税計算時の減算項目に計上して、未処分利益課税5%を免除することができます。

当該免除規定の適用にあたっては、投資対象資産の用途変更が禁止される点に注意が必要です。免除規定の適用に関する、未処分利益課税申告終了日または未処分利益課税の再計算を申請した日の翌日から3年以内において、対象資産を賃貸、再賃貸、転売、返却または自社生産または営業の当初用途以外に用途変更した場合、免除された税額を追納すると共に、郵便貯金1年定期預金の固定利率による日割計算で、税金の免除を受けていた期間の利息を支払わなければなりません。

2.国税局の設例による説明

12月決算のA社は18年度税引後利益から利益準備金の積立および配当を行った後の未処分利益のうち3,000万元を用いて19年1月に自社営業用の建物(3階建て)を購入し、20年5月の18年度未処分利益課税申告時に投資額3,000万元に対する未処分利益課税5%の免除規定を適用して申告・納税を行いました。

その後A社は申告翌年の21年12月に、当該建物の2フロアーを他者へ賃貸する用途変更を行いました。

A社は賃貸部分2フロアーに対応する投資金額2,000万元(=3,000万元×2フロアー/3階建て)に未処分利益課税率5%を乗じた税額および利息を支払う必要があります。

3.まとめ

未処分利益から自社の生産または営業に供するための実質投資を行った場合には未処分利益課税5%を免除することが可能ですが、3年以内の用途変更は禁止されています。

設備投資等を予定されている場合には免除要件に留意の上で適用をご検討ください。

KPMG安侯建業聯合会計師事務所

日本業務組

Mail: kojitomono@kpmg.com.tw

TEL: 886-2-8101-6666

友野浩司(内線06195)

坂本幸寛(内線19065)

須磨亮介(内線17640)

台湾のコンサルティングファーム初のISO27001(情報セキュリティ管理の国際資格)を取得しております。情報を扱うサービスだからこそ、お客様の大切な情報を高い情報管理手法に則りお預かりいたします。

ワイズコンサルティンググループ

威志企管顧問股份有限公司

Y's consulting.co.,ltd

中華民国台北市中正区襄陽路9号8F

TEL:+886-2-2381-9711

FAX:+886-2-2381-9722